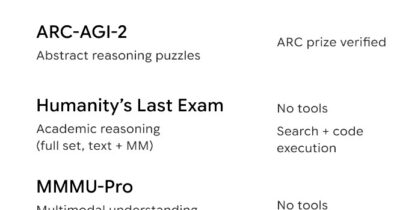

Nel primo semestre di quest’anno sono saliti abbondantemente oltre il miliardo di dollari i finanziamenti raccolti dalle startup che operano nell’insurtech. Il numero di operazioni è aumentato di una volta e mezzo rispetto allo stesso periodo del 2015 (arrivando a 77) e più della metà dei deal si è concretizzato negli Stati Uniti. La fotografia è di CB Insights e conferma ancora una volta come l’entrata in campo delle nuove imprese innovative stia profondamente incidendo sulle dinamiche del mondo finanziario (campo d’azione delle fintech) e assicurativo tradizionale. Il 2016, soprattutto se il trend dei primi tre mesi (con 650 milioni di dollari investiti) verrà confermato, sarà probabilmente un altro anno d’oro per le aziende tech dell’insurance. Nel 2011 la raccolta complessiva fu nell’ordine dei 130 milioni di dollari, l’anno passato si è toccato quota 2,7 miliardi, rispetto ai circa 750 milioni del 2014. Un rimbalzo prolungato che ha trovato seguito nei primi mesi dell’anno in corso con operazioni di grande portata come quella (da 400 milioni di dollari firmata dal fondo Fidelity) che ha interessato la newyorchese Oscar Health, realtà che in tre anni di vita ha incassato oltre 750 milioni dai venture capital (fra cui anche Google Capital). Ma sono tanti i nomi da segnare in rosso, quelli delle californiane Metromile e Trov (che ha recentemente siglato un accordo con la storica compagnia tedesca Munich Re per distribuirne nel corso del 2017 le soluzioni sul mercato americano), della svizzera FinanceFox e della tedesca Simplesurance, per non parlare della cinese Zhong An, specialista delle polizze online ramo danni, che nel 2015 ha portato a casa finanziamenti (da Alibaba, Morgan Stanley e China International Capital) per 930 milioni di dollari.

Molte stanno puntando sul ruolo di “abilitatori” di efficienza dei processi interni delle compagnie assicurative, come per esempio la croata Amodo (vincitrice della Call4Ideas 2015 di BNP Paribas Cardif, di cui l’Open-F@b edizione 2016 si è chiusa proprio ieri), che ha raccolto 500mila euro dal fondo austriaco Speedinvest per la sua piattaforma di analisi dei dati generati dagli smartphone dei cosiddetti “millennials”. Altre startup dell’insurtech, invece, sono rivolte al consumatore finale e hanno scommesso sui servizi di brokeraggio: secondo Oxbow Partners, il 50% delle insurtech opera infatti soprattutto nel settore della distribuzione, minacciando la figura del consulente assicurativo tradizionale. La berlinese Clark, per esempio, è il primo broker assicurativo digitale della Germania, ha raccolto in un solo round d’investimento 13,2 milioni di dollari e vende prodotti assicurativi di oltre 160 compagnie, aiutando i clienti a trovare il servizio ideale grazie al suo robo-advisor, un’avanzata tecnologia che miscela intelligenza artificiale e strumenti di analytics.

L’avanzata del fenomeno insurtech, che ha nell’health il comparto più appetito dai venture e cresce più velocemente del fintech (con volumi di finanziamento di una scala dieci volte inferiore), va inquadrato nell’evoluzione di un’industria, quella assicurativa, che vale a livello mondiale cinque trilioni di dollari. Le grandi compagnie rischiano di perdere una fetta di questo mercato, a causa dell’ingresso dei new comer digitali? Gli esperti sono convinti che le startup siano un acceleratore della trasformazione dei modelli di business, trasformazione che vedrà le compagnie tradizionali giocare da puri investitori attraverso acquisizioni, ingressi nel capitale societario, programmi di accelerazione e di open innovation.

Daniele Presutti, Senior Managing Director e responsabile Insurance in Accenture, ha riassunto le dinamiche dell’insurtech confermando come “l’80% degli investimenti è concentrato su innovazioni nel comparto danni, e in particolare sul segmento health e auto. Sta però crescendo la diversificazione per tematica e se primariamente i finanziamenti erano concentrati su marketing e distribuzione, comunque ancora preponderanti, ora sono estesi a soluzioni in ambito analytics e underwriting on demand, e cioè l’attività specifica di selezione e valutazione del rischio delle polizze vendute ai clienti”. E l’Italia? La lista di startup insurtech nate nella Penisola è per il momento limitata. Eppure stanno emergendo, come conferma anche Presutti, eccellenze come Neosurance, che ha vinto l’Iot Europe Awards di Londra grazie a un sistema di intelligenza artificiale che rielabora le informazioni provenienti dai device del cliente per offrire polizze su misura. “L’insurtech – conclude il manager di Accenture – sarà una delle leve che le compagnie assicurative italiane sfrutteranno per introdurre e supportare la trasformazione digitale dell’intero modello di business. Sfruttare le startup consentirà loro di innovare a doppia velocità, sfruttando veicoli societari più leggeri. E che sia una tendenza in atto lo dimostra una nostra recente survey (l’Accenture Technology Vision 2016, ndr), secondo cui il 60% degli executive delle principali compagnie vedono le nuove imprese come primario partner di business per l’innovazione nei prossimi due anni”.